会社員から起業|退職後の企業年金の手続き

企業年金とは、企業が私的に運営している年金制度です。すべての企業に企業年金があるわけではなく、母体の比較的大きい中堅企業や大企業で多く活用されています。会社員を退職して起業する方は厚生年金基金や確定拠出年金といった企業年金に加入しているかもしれません。

このような企業年金は退職した後に一定の手続が必要です。手続きを放置すると、せっかく積み立てた年金が消失することもあるので注意しましょう。

移行手続きのステップ

企業年金の移行手続きは、基本的に次の2つのステップで完結します。この流れにそって確認を行いましょう。

ステップ1

自分がどの種類の企業年金に加入しているか確認しましょう。

どの企業年金に加入しているか分からない場合は、「退職する会社の企業年金が分からないとき」を参考にしてください。

ステップ2

それぞれの企業年金について、退職後に行う手続きを確認しましょう。

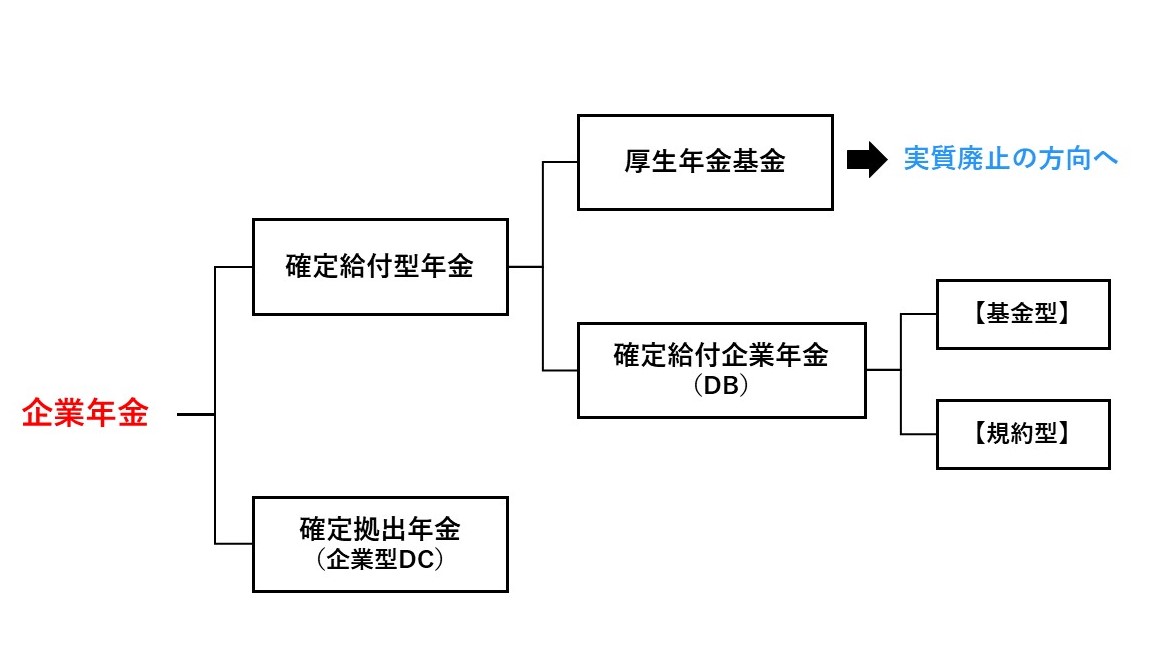

企業年金の種類

企業年金とは、企業が独自に運営している年金であり、大きく「確定給付型企業年金」と「確定拠出年金(企業型DC)」の2つに分けることができます。さらに、確定給付型企業年金は、「厚生年金基金」と「確定給付企業年金(DB)」の2つに分けることができます。

企業年金の全体イメージ図

出典:起業家バンク

確定給付型企業年金とは、社員が受給する「確定した年金額」を、会社が掛金を拠出して準備する制度です。 一方、確定拠出年金(企業型DC)とは、社員の自己責任によって「確定した拠出額(掛け金)」を運用する制度です。なお、確定給付企業年金と確定拠出年金の両方の特徴を持つキャッシュ・バランス・プランは確定給付企業年金の一形態となります。

退職する会社の企業年金が分からないとき

退職後の手続きを確認する前に、まず退職前の会社でどのような企業年金を採用しているかを調べましょう。そもそも企業年金を採用していなければ、手続きを行う必要もありません。自分がどのような企業年金に加入しているか分からない場合は、次に記載している項目を参考にしてください。

厚生年金基金

1.会社や労働組合に直接確認する

2.給与明細書を確認し、基金の掛け金の天引きがないか確認する

3.退職後、厚生年金基金からの通知などで確認する

確定給付企業年金(DB)

1.会社や労働組合に直接確認する

2.企業年金基金の有無を確認する(企業年金基金が存在していれば確定給付企業年金を採用しています)

3.企業年金基金または外部機関(信託銀行や保険会社)からの通知で確認する

確定拠出年金(企業型DC)

1.会社や労働組合に直接確認する

2.運営管理機関等からの通知で確認する(運用成績のお知らせ、退職後の加入者資格喪失のお知らせなど)

厚生年金基金の移行手続き

現在、厚生年金基金の存続には非常に厳しい要件が定められおり、厚生年金基金の多くは解散または他の企業年金制度に移行しているため、基金に対して手続きを行うケースは極めて限定的といえます。仮に厚生年金基金が存続している場合は、他の企業年金に移行手続き中である可能性があるため、基金またはお勤めされている会社に直接ご相談ください。

確定給付企業年金(DB)の移行手続き

確定給付企業年金(DB)には、次の「基金型」と「規約型」の2つのタイプがあります。基金や規約の内容によって若干の違いはありますが、通常は基金型も規約型も退職後の手続きは同じです。

基金型

単独または複数の企業で「企業年金基金」という別法人を設立し、その法人が年金資産の運用と支給を管理します。退職後、企業年金基金(または会社)から年金原資の取り扱いについてお知らせが届きます。

規約型

労使の合意に基づき企業が主体となって運営します。このとき企業は信託銀行や保険会社などの外部機関と資産管理運用契約を締結し、この外部機関が年金資産の運用や給付を行います。退職後、外部機関(または会社)から年金原資の取り扱いについてお知らせが届きます。

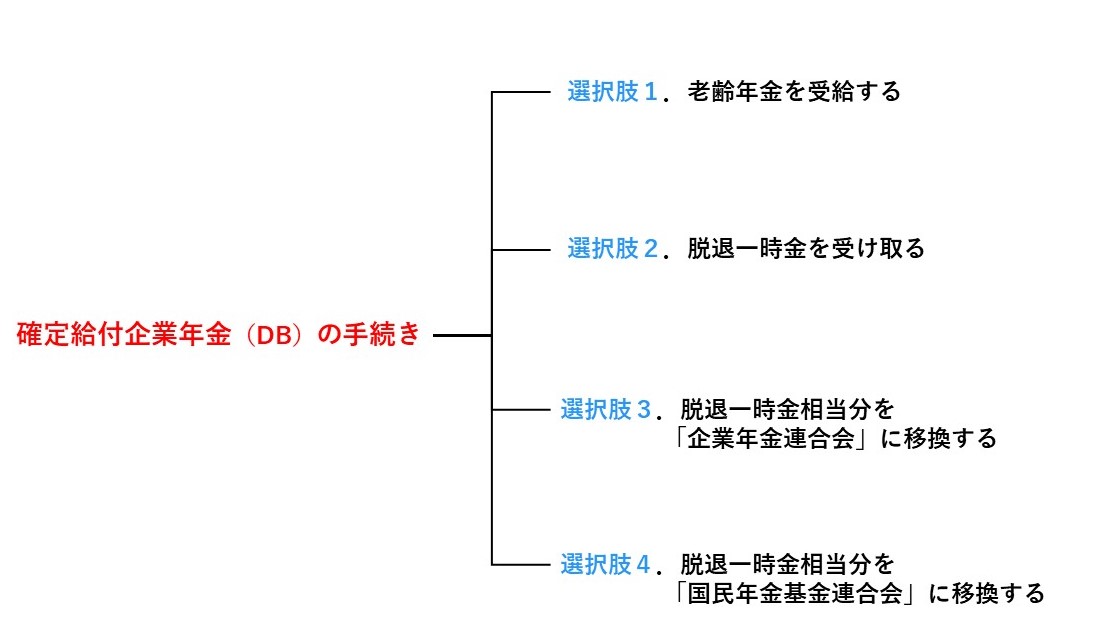

確定給付企業年金(DB)の移行先

確定給付企業年金(DB)手続きは、次の選択肢1~4のいずれかを選択することになります。ただし、基金や規約の内容によって、選ぶことができない場合もあります

出典:起業家バンク

選択肢1 老齢年金として受給する

比較的長い間、企業年金に加入していた場合のみ老齢年金として受給することがあります。受給金額や受給期間は基金や規約ごとに異なるので、詳細は個別に確認してください。

年金の給付申請は、通常、支給開始時にご自身で行う必要があります。

年金給付の請求を忘れたことで本来受給できるはずの企業年金が時効によって消滅するケースが多く発生しています。ご注意ください。

選択肢2 脱退一時金を受け取る

年金原資を一時金として受け取ります。通常の退職手当(退職金)とは無関係ですが、脱退一時金として受給した場合は、税務上、退職所得控除が適用されます。

選択肢3 脱退一時金相当分を「企業年金連合会」に移換する

脱退一時金相当分を企業年金連合会に預けて年金化します。企業年金連合会に預けると、同連合会が原則65歳になるまで、移換時の年齢によって決められている予定利率(0.5%~1.5%)で運用します。

企業年金連合会が支給する年金は、原則65歳から死亡するまでの終身年金です。 なお、企業年金連合会に移換した年金原資は、個人型の確定拠出年金(=iDeCo:通称イデコ)などに再移換することができます。

選択肢4 脱退一時金相当分を「国民年金基金連合会」に移換する

個人型の確定拠出年金(=iDeCo)に加入を希望する場合は、脱退一時金相当分を国民年金基金連合会に移換します。移換後は、新たに掛け金を拠出して運用する「加入者」となるか、掛け金を拠出せずに、移換した年金原資の運用のみを指図する「運用指図者」となるか、どちらかを選択します。

複数の選択肢を選べる場合

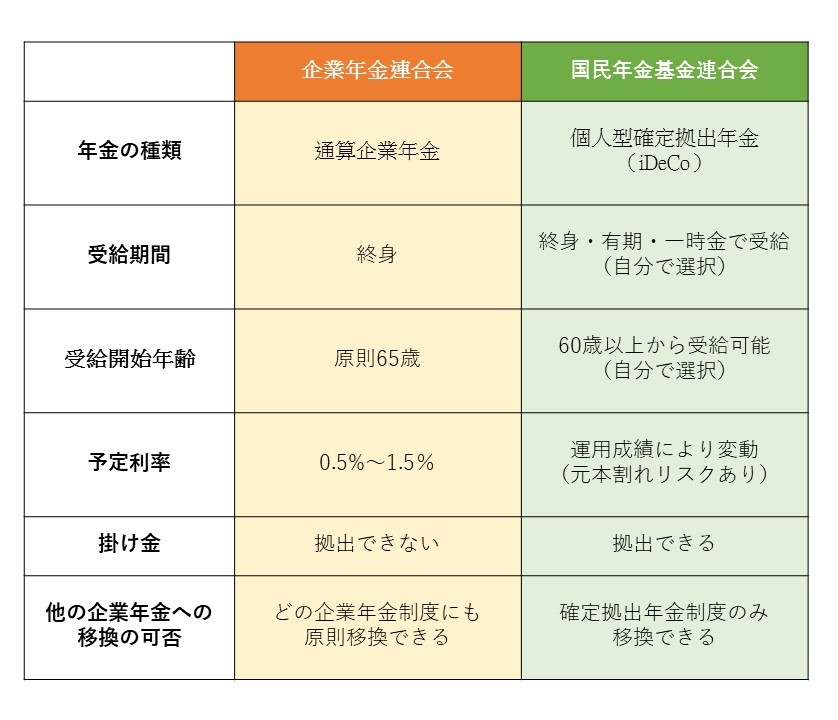

開業資金の準備などでまとまった資金を充てた方がいい場合は「脱退一時金」を受け取ってもいいでしょう。将来の年金が不安な方は、年金原資として保有するのもいいかもしれません。そのときは「企業年金連合会」または「国民年金連合会」へ移換することになります。両者については次の表を参考にしながら、ご自身により適している方を選びましょう。なお、「老齢年金」は企業側の規定で受給できるかどうかが決まります。

企業年金連合会と国民年金基金連合会の主な違い

出典:起業家バンク

確定拠出年金(企業型DC)の以降手続き

確定拠出年金(企業型DC)は、原則として個人型の確定拠出年金(=iDeCo:通称イデコ)に移換します。年金資産額が15,000円以下など一定の条件を満たす場合は、一時金を受給することができます。このときは確定拠出年金から脱退した扱いとなります。

iDeCoを取り扱う運営管理機関(証券会社など)によって手数料や商品のラインナップが異なるため、まず運営管理機関をどこにするか決めなければなりません。ご自身のライフプランやその他の商品(保険や共済など)の保障内容とバランスをとりながら運営管理機関を選びましょう。

運営管理機関に移換した後は、新たに掛け金を拠出して運用する「加入者」となるか、掛け金を拠出せず、移換した年金原資の運用のみを指図する「運用指図者」となるか、どちらかを選択します。移換の手続きの期限は、加入者資格喪失日(退職日の翌日)の翌月から6カ月以内となります。

確定拠出年金の移換手続きを忘れたとき

期限内に手続きをとらないと運用している商品(年金原資)が自動的に売却・現金化され、国民年金基金連合会に強制移換されます。これを「自動移換」といいます。自動移換されると移換手数料や管理手数料が定期的に発生し、年金原資から引かれます。これでは、せっかく積み立てた年金原資が消失することにもなりかねないので、手続きは期限内に必ず行いましょう。

まとめ

企業年金は退職後に一定の手続が必要です。手続きを放置すると、せっかく積み立てた年金原資が消失することもあります。ご自身のライフプランと他の商品(個人年金や生命保険など)のバランスを上手くとりながら、計画的に手続きを行いましょう。

今回はここまで。

お役に立てたでしょうか?

起業、融資、補助金などについて知りたいことがあれば、公式LINEからお尋ねください。匿名でのご相談にも広く対応しています。営業や勧誘は一切行いませんので、お気軽にお問い合わせください。

公式LINE:友達登録

https://page.line.me/vwf5319u